时间: 2024-05-05 06:09:47 | 作者: 唇部

航空维修业是民航运输业的重要支柱,航空维修是确保飞行安全的重要保障基础。按照中国民航局(CAAC)颁布实施的《民用航空的维修单位合格审定规定》,维修类别分为机体、动力装置、螺旋桨、除整台动力装置或者螺旋桨以外的航空器部件、特种作业等;在飞机维修领域,按产品类别可分为:机体大修、航线维护、发动机修理、附件修理以及飞机加改装等。其中,附件维修所涉及的种类最为广泛,涵盖了电子电气、液压、气动、机械等众多领域。随着我们国家民航运输业的蓬勃发展,附件维修业发展的潜在能力巨大,竞争非常激烈,主要特征表现在以下几方面。

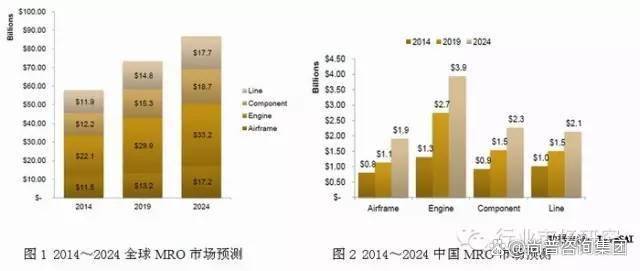

飞机是集电子电气、机械、动力、自动化控制等为一体的复杂的现代高科技集成体,飞机附件种类非常之多,数量庞大,包括了机轮与刹车、起落架、航电、反推、滑梯、气瓶、燃滑油系统等众多类别,同一类型的附件产品又有不同的制造厂家(OEM),这为产业链下游的附件维修业提供了广阔的舞台。根据TeamSAI2014~2024年的市场预测,全球MRO的年均复合增长率达4.2%,2024年全球产值将达868亿美元;其中,附件维修将达187亿美元;亚太地区MRO产值272亿美元,约占全球MRO总产值的31%,有望成为全世界最大的MRO市场;我国作为新兴市场,2014年维修市场规模将达40亿美元,其中附件维修产业约9亿美元,占22.5%;据预测,十年间,我国附件维修业的平均复合增长率高达9.4%,2024年我国附件维修产值有望达到23亿美元。如图1、2所示。

近年来,随着我们国家民航事业的蓬勃发展,各航空公司机队的不断扩充,机务维修需求越加旺盛,吸引了一大批民营资本投身其中。截至2013年底,已获得CCAR145批准的国内维修单位有408家,其中民营性质的飞机附件维修企业占据近半壁江山,有代表性的企业有海特、航达、航新、科荣达、丰荣等,现在已经成为我国飞机附件维修市场中一支最为活跃的力量。

与机体与发动机大修相比,附件维修不需要建造大型机库或试车台,固定资产投入主要为配套厂房、工具设备、测试仪器等,如几十万元的设备投入便可初步建立机轮维修能力,这与动辄几千万上亿元投资建立的机体大修能力相比而言,进入门槛较低。同时,附件维修涉及的业务领域比较宽泛,行业毛利水平较高。据2013年四川海特的年报显示,“航空维修、检测、租赁及研制”业务的毛利率达到62.5%,因此较低的进入门槛和较高的利润回报,成为众多民营资本进入该领域的主要理由之一。

飞机维修业属于服务业,其维修技术主要来自于原始制造商(OEM),对于日益发展壮大的附件维修市场,OEM通过不断延伸产业链,向维修领域渗透,拓展维修业务,与现有的MRO形成直接竞争。可想而知,OEM作为生产商具有先天优势,在激烈的市场角逐中,会对MRO提高其技术壁垒,主要体现在零配件供应、工装设备、维修手册、技术文件等多方面的限制。

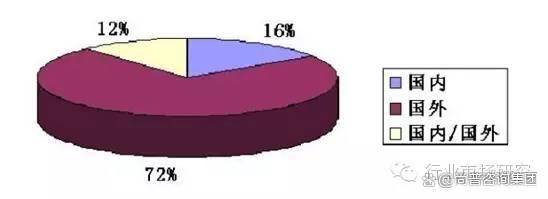

我国飞机维修业是民航运输业的伴生产业,起步较晚,附件维修作为飞机维修业的组成部分,发展之初以满足国内航空公司机务维修需求为主,跟着社会经济的慢慢的提升,特别是改革开放以来,我国民航业取得了巨大发展,附件维修产业渐成规模,我国附件维修企业不仅局限于国内业务,并且积极开拓国际市场。但与西方发达国家的飞机维修业相比,我国的技术与管理上的水准还有很大差距,由于绝大多数的飞机附件均由国外制造,OEM在技术、备件及合约方面对我国维修企业实施了诸多限制,我国飞机附件维修能力相对有限。以2009年的一组数据为例,截至2009年年底,CAAC批准的国内外维修单位能够修理的航空器部件件号共87241项,其中国内维修单位具备修理能力的占28%,国外维修单位具备修理能力的占84%,如图3所示,国内外维修单位的部件修理能力存在差距。

此外,我国维修企业在高的附加价值的附件维修方面,缺乏核心技术,再加上地缘因素,对开辟国际市场造成一定的障碍。尽管目前,我国在劳动力成本、维修质量等诸多方面仍具有优势,吸引了少数的国际客户,但整体而言,我国附件维修业的国际三方工作量相对较少,而且缺乏高的附加价值的业务量。

OEM是附件产品的制造者,更是维修技术的源泉,提供原厂件维修服务具有得天独厚的技术优势,是附件维修的主要参与者。对于我国民航维修业来说,几乎所有的OEM均为国外厂家。OEM为满足自身发展,特别是对中国市场的战略需要,都会考虑借助MRO的力量,这也为我国维修企业与OEM合作创造了条件。

航空公司自建附件维修能力,通过下属的工程维修部门满足其机队的维修需求,如国航技术分公司及其各维修基地、东航工程技术公司及其各维修基地、南航工程维修部等。

目前,航空公司投资建立的维修企业是附件维修市场的主要参与者。例如,由国航控股的北京飞机维修工程有限公司(Ameco)、南航控股的广州飞机维修工程有限公司(GAMECO)。具有航空公司背景的维修企业一般具有较为全面的产品维修能力,为股东航空公司提供维护保障服务是其重要的目标市场之一,与其他竞争对手相比较而言,更容易获得稳定的工作量来源;另一方面,由于航空公司是OEM的客户,通过股东航空公司影响OEM,更加有助于获得OEM的技术支持。

这是我国附件维修领域中最为活跃的市场参与者,其市场化程度最高,竞争尤为激烈,如四川海特、武汉航达、广州航新、北京丰荣等众多民营维修企业。值得一提的是,四川海特集团旗下的海特高新是我国目前唯一一家上市的航空维修企业;广州航新拟在创业板上市,已进入中国证监会IPO预披露名单,有望成为第二家航空维修上市公司。没有航空公司背景的维修企业一般具有规模(产品能力)相对有限、市场敏锐度高、机制灵活等特点。

根据哈佛大学教授约翰逊(Mark Johnson)等人撰写的《商业模式创新白皮书》的观点,商业模式是由客户价值、企业资源和能力、盈利方式构成的。换言之,商业模式就是利益相关者的交易结构。一方面,明确谁是“利益相关者”;另一方面,分析这些利益相关者之间有什么“价值”可以交换,从而形成共赢的“交易结构”,商业模式通过具体的业务模式及销售模式得以体现。对于我国附件维修企业来说,依据自身的企业资源和能力,处理好与原始制造商、客户(航空公司)、竞争对手、航材分销商、租赁商、销售商等多方面的关系,不断为客户创造服务价值,确立适合自身持续发展的商业模式,是取得成功的关键因素。

这是目前MRO与OEM最为普遍的合作形式之一。MRO通过成为OEM的授权维修站,能够更有利地获得OEM在技术、工装设备、维修手册等方面的支持,并提升其品牌影响力;与此同时,OEM通过借助MRO的现有能力及区位优势,实现服务网络的扩张。OEM认定MRO为独家授权维修站或索赔授权维修,利于MRO获得相对来说比较稳定的工作量,但也会对MRO深度维修能力的开发以及PMA件的应用产生限制;例如,武汉航达已成为伊顿、Unison、梅加蒂的授权维修站,并获得波音、霍尼韦尔、汉胜、派克宇航、利勃海尔等OEM的备件供应和技术上的支持;广州航新是BAE、L3、Universal Avionics、Circor等OEM授权的维修中心等。

目前,在中国独立开展附件维修业务、建立维修能力的OEM并不多,最重要的包含泰雷兹航空(北京)有限公司,罗克韦尔柯林斯航空产品服务(上海)有限公司,霍尼韦尔(中国)有限公司,古德里奇航空结构服务(中国)有限公司等。这主要是与OEM的全球战略定位、我国的投资环境和市场状况有关。

按照CAAC法规要求,自建维修能力、独立开展附件维修业务的维修企业主要有AMECO、GAMECO、厦门太古、航达、海特等企业,并拥有众多附件维修产品。例如,AMECO经过25年的积累与发展,其附件维修能力较为全面,覆盖了起落架大修、机械、电子电气、液压、轮毂刹车、发动机附件、紧急救生设备等众多方面,其可靠的维修质量、完善的安全控制体系已成为国内众多维修企业学习的标杆。

MRO通过与OEM合资,共同分享市场收益。例如:厦门太古与古德里奇合资成立厦门豪富太古宇航有限公司,主要是做飞行控制、液压系统等方面的维修业务;与霍尼韦尔合资成立霍尼韦尔太古宇航(厦门)有限公司,主要是做APU、起动机、热交换器、航电设备等的维修业务等。厦门太古通过合资的形式,慢慢地增加其附件维修领域的技术实力与市场地位,增强市场竞争力。

维修企业以单批次订单的方式,承揽附件维修业务,其形式可分为“固定人工价,航材另行计费”方式和“工时与航材全包”方式。目前,定价送修是最为普遍的业务模式,从维修企业的角度看,该模式有利于其通过航材销售赚取利润,不必在库存备件(配件)方面占用资产,但却不利于锁定工作量,并且随时会受到客户(航空公司)的价格挤压;从航空公司的角度看,该模式有利于其控制维修成本,通过多家维修企业以招标的形式参与竞争,有利于获得更优质的维修服务。定价送修的模式,某些特定的程度上有利于航空公司控制送修风险,与此同时,会增加更多的管理成本,加大备件资产的占用。

按飞行小时收费是一种定价包修模式,OEM作为附件产品制造商具有先天的备件优势,更加有助于采用此类模式。对于维修企业而言,与航空公司签订一定期限的合同,针对某类型的附件维修,约定合同期内按照航空公司的飞行小时数进行收费。在附件维修领域,维修企业采取飞行小时收费模式,有利于形成稳定的客户关系和工作量,有利于促进深度维修能力的开发。固定收费模式下,维修企业只有积极降低综合维修成本,才能逐步的提升盈利水平;按飞行小时收费的模式要求维修企业具备良好的工作量分析预测和附件维修管理能力,这是因为客户(航空公司)的飞行小时数是维修收费的依据,若无法很好地预估客户的飞行小时数、确保附件机载时间,将会面临盈利风险;从航空公司的角度看,按飞行小时收费的模式,有利于控制维修成本支出,提高资金利用效率,减少相关成本上升的风险。

飞行小时收费模式,在确保维修质量和维修周期的前提下,可降低航空公司的维修费用并提高保障水平;同时,维修企业可根据航空公司拆件预计提前计划以缩短修理周期和避免因为缺少备件而待修的状态,实现维修企业与航空公司双赢的局面。

全面附件支持是一种先进的全包干服务模式,最早由汉莎技术(LHT)提出,“TCS”现在已经成为汉莎技术(LHT)的服务注册商标。它具体指的是,维修企业与客户(航空公司)签订固定期限合同,针对一揽子附件维修项目,约定合同期内按照飞行小时收费,一般来说包括了人工费与航材(备件)费用,也就是说维修企业将承担资产管理的职责,向航空企业来提供全面附件支持服务。例如,汉莎技术为加拿大航空波音787机队提供为期12年TCS服务;2014年,汉莎技术与台湾长荣航空签署了TCS合作协议,为其空客A321机队提供包括附件大修、工程技术、库存支援等在内的全面附件支持服务。

TCS模式对于维修企业具有一定的挑战性,一方面,维修企业一定具备良好的客户分析能力,对工作量的预判和自身能力开发有系统性的分析与控制;另一方面,维修企业应有强大的资产管理能力,足够经济性的备件库存,为客户提供全面附件服务支持,保障客户机队的正常运营。目前,国内多数附件维修企业较少采取包修模式,特别是TCS模式,主要有以下几点原因:

在以市场需求为导向的商业环境下,客户是游戏规则的制订者,拥有绝对的话语权。目前而言,一方面,各大航空企业具有一定的工程技术队伍和备件资产,多采取单件定价或按飞行小时收费的方式送修;另一方面,我国附件维修市场之间的竞争激烈,市场参与者众多,整体实力较弱,缺乏足够强大的备件资产管理能力和维修技术创造新兴事物的能力(如:深度维修能力),尚未出现汉莎技术那样的拥有全面能力的企业,因此开展具有市场之间的竞争优势的全面附件支持服务难见其效。目前,PMA件在附件维修领域的应用规模尚小。尤其是在我国,存在诸如OEM与适航批准等多方面的阻力,因此将PMA作为提升MRO市场竞争力的抓手,仍有待时日。

综上所述,OEM在附件维修领域处于核心地位,OEM不仅是附件制造商,更是维修技术的提供者,其独特的产业地位意味着维修企业一定与其建立良好的合作,这样有助于维修企业提升竞争优势;此外,客户(航空公司)需要维修公司可以提供价值最大化的附件支持服务,最大限度地实现用户的价值需求,这是维修企业获得商业成功的前提。因此,维修企业只有不断的提高自身能力,为客户提供具有竞争优势的产品(服务)才能赢得市场。

商业模式没有优劣之分,主要由其自身能力和市场特点而决定的。附件维修企业打造适合自身发展特点的商业模式,是获取商业成功的重要方法,对此提出几点建议。

在短期时间内,维修企业仍应积极与OEM建立战略合作伙伴关系和恰当的合作模式,寻求双赢,从而在激烈的市场之间的竞争中取得优势。目前,我国附件维修企业与国际领先水平相比尚有很大的差距,一些关键部附件的维修能力薄弱。产品附加值较高的维修项目中,国内维修企业的市场占有率较低,我国国内维修企业存在某些特定的程度的低层次维修能力重复建设的现象,深度维修能力建设不足。从长远来看,我国附件维修企业可借助航空工业在金属材料、复合材料和深度机械加工方面的技术优势,努力实现技术创新,加大深度维修能力的开发。通过培养深度维修能力,节约送修成本及换件成本,为客户(航空公司)带来更大的服务价值。将维修与资产管理相结合,为客户(航空公司)提供一站式附件支持服务,是附件维修企业的重要发展趋势。如汉莎技术(LHT)的TCS模式,值得我国维修企业学习和思考。按照我国民航维修业“十二五”发展指导意见,“重点引导建设3~5个航空器维修产业集群,3~4个部附件维修产业基地以及通用航空器产业集群,依据市场需求,各产业集群将有所侧重地发展其维修能力,并结合科研、制造以及人才教育培训,充分的发挥民航维修产业集群效应”,通过主管部门的监管与引导,减少低层次能力的重复建设,在市场之间的竞争机制下,维修企业之间通过建立产业协作联盟,甚至采取合并重组的方式,整合维修能力,优化产业体系,打造出专业性更强、产品差异性更为突出的产业集群。返回搜狐,查看更加多